Was sind Xtrackers Core-ETFs?

Die Xtrackers Core-ETFs sind eine Palette physisch replizierender ETFs mit niedrigen jährlichen Pauschalgebühren[1] ab 0,06% p.a., die Ihnen Zugang zu den wichtigsten Aktien- und Anleihenmärkten bieten. Sie können den Kern Ihres Portfolios bilden oder als kosteneffiziente Bausteine eines Multi-Asset-Portfolios dienen. So diversifizieren Sie Ihr Portfolio!

Schon gewusst?

Xtrackers ETFs auf Core-Indizes gibt es auch nachhaltig, z.B. für den größten deutschen Aktienindex mit dem Xtrackers DAX ESG Screened UCITS ETF

7 Slides, 7 Minutes zum Thema "ETF Bausteine für die Geldanlage"

Mit Ferat Öztürk, Head of Xtrackers Sales Digital Distribution EMEA

Die Xtrackers Core-ETFs zeichnen sich durch drei grundlegende Merkmale aus:

Häufig gestellte Fragen zur physische Replikation

Die Xtrackers Core-ETFs basieren auf der direkten bzw. physischen Replikation: was ist das?

Wie transparent sind die physisch replizierenden Xtrackers ETFs?

Nutzen physische replizierende Xtrackers ETFs das Instrument der Wertpapierleihe?

Ein diversifiziertes Portfolio mit den wichtigsten Märkten der Welt

Xtrackers Core-ETFs eignen sich für Anleger, die Ihr Portfolio diversifizieren möchten und gleichzeitig auf niedrige Gesamtkosten setzen. Ihnen steht ein breites Produktangebot aus US-amerikanischen, britischen, europäischen, deutschen, japanischen oder Schwellenländeraktien sowie Staatsanleihen der USA oder der Eurozone, auf Euro und USD lautenden Unternehmensanleihen und auf Euro lautenden Hochzinsunternehmensanleihen zur Verfügung.

Strategische Asset Allokation

Die Xtrackers Core-ETFs Produktpalette

Alle Core-ETFs

Core-Aktien-ETFs

Core-Renten-ETFs

Staatsanleihen Unternehmensanleihen Investment Grade High-Yield

Schon gewusst?

Die Sinnhaftigkeit der Diversifikation eines Anlageportfolios geht zurück auf die Arbeiten des US-Ökonomen Harry M. Markowitz zur Modernen Portfoliotheorie, für die er 1990 den Alfred-Nobel-Gedächtnispreis für Wirtschaftswissenschaften erhielt. Kern seiner Arbeit ist die Beobachtung, dass eine Streuung der Investments im Vergleich zu den Einzelanlagen zu einem geringeren Anlagerisiko bei gleichbleibenden Renditeerwartungen führen kann.

Beispiel: Vermögensaufbau mit langfristigen Aktieninvestments

Insbesondere in Zeiten niedriger Zinsen können breit gestreute Aktienanlage wieder Impulse in den Vermögensaufbau bringen und neue Potenziale erschließen. Wer zum Beispiel in den Xtrackers DAX UCITS ETF investiert, erwirbt Anteile an den 40 größten deutschen börsengelisteten Unternehmen.

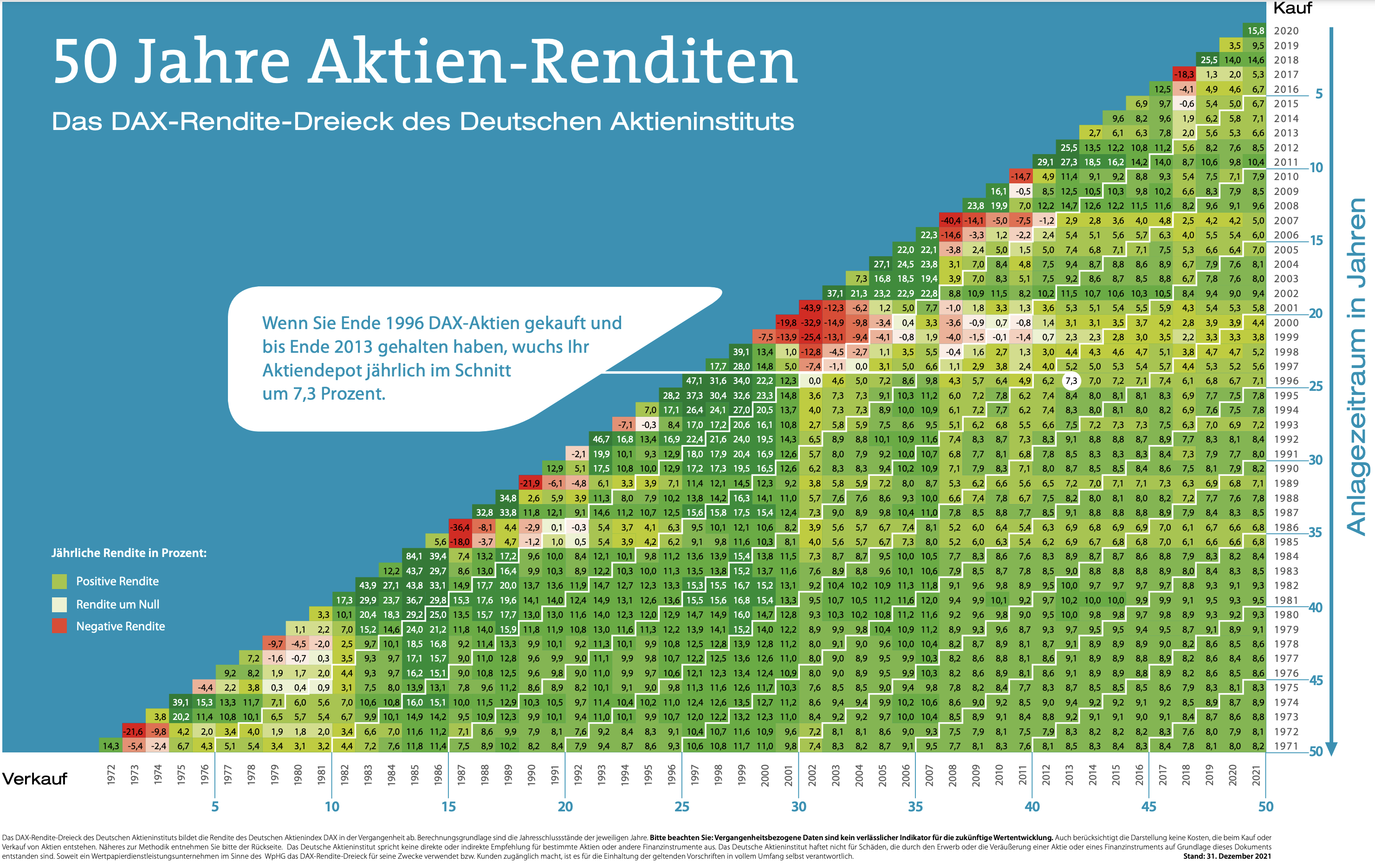

Das Deutsche Aktieninstitut (DAI) hat die historische Wertentwicklung eines DAX-Investments für jährliche Zeiträume in den vergangenen 50 Jahren ermittelt und in einem Rendite-Dreieck abgebildet. Das DAI kommt zu dem Schluss: „Anleger können von der Aktie auch bei geringem Zeitaufwand einen hohen Ertrag erwarten, sofern sie auf eine ausreichende Streuung und eine langfristige Ausrichtung achten.“

Renditedreieck bei einmaliger Anlage eines festen Betrags

Diese Variante des Rendite-Dreiecks visualisiert die jährlichen Durchschnittsrenditen unter der Annahme, dass der Anleger einmalig einen festen Betrag in Aktien des DAX investiert hat (Stand: Dezember 2021).

Quelle: dai.de

Xtrackers CORE-ETFs: auch für Sparplan und Altersvorsorge

Die nachfolgende Graphik zeigt, dass sich in den vergangenen 20 Jahren breit gestreutes, langfristiges und regelmäßiges Anlegen in Aktien-ETFs, beispielsweise dem MSCI World[2], ausgezahlt hat. Wer monatlich einen festen Betrag von beispielsweise 100 EUR in einen MSCI World ETF-Sparplan eingezahlt hat, hat nach 20 Jahren 36.831 EUR Gewinn erzielt (Depotwert von 60.831 EUR abzüglich der Einzahlung von 24.000 EUR).

Was ist ein diversifiziertes Portfolio?

Das folgende Beispiel zeigt ein diversifiziertes Portfolio bestehend aus 50% Core-Aktien-ETFs und 50% Core-Anleihen-ETFs. Es stellt keine Anlageberatung dar und ist nicht für ein spezifisches Anleger-Risikoprofil erstellt worden.

Mit nur 6 Core-ETFs: ca. 3.000 Aktien, ca. 3.700 Anleihen, 49 Länder in 11 Sektoren im Portfolio zu einer Pauschalgebühr von durchschnittlich 0,14%.

| Xtrackers Core-ETFs | Anteil im Portfolio | Pauschal-gebühr p.a. |

| MSCI World UCITS ETF 1D | 30% | 0,12% |

| Euro Stoxx 50 UCITS ETF 1C | 10% | 0,09% |

| MSCI Emerging Markets UCITS ETF 1C | 10% | 0,18% |

| Eurozone Government Bond UCITS ETF 1C | 20% | 0,15% |

| EUR Corporate Bond UCITS ETF 1C | 20% | 0,12% |

| EUR High Yield Corporate Bond UCITS ETF 1C | 10% | 0,20% |

Risiken

- Der Wert der Fondsanteile kann jederzeit unter den Preis fallen zu dem der Anleger die Fondsanteile erworben hat. Daraus können Verluste resultieren.

- Der Wert der Anteile kann durch Marktvolatilität und/oder Volatilität des Vermögens des Teilfonds und/oder des Bezugsobjekts negativ beeinflusst werden.

- Die verschiedenen Fondsanteile können auf unterschiedliche Währungen lauten. Wenn die Landeswährung des Investors eine andere als die Fondswährung oder die im Fonds enthaltenen Werte ist, können sich Wechselkursschwankungen negativ auf den Preis oder den Ertrag der Anteile auswirken.

Weiterführende Artikel

1. Anleger sollten sich darüber im Klaren sein, dass ETFs neben der Pauschalgebühr auch andere Kosten entstehen können, die sich negativ auf die Performance ihrer Anlage im Verhältnis zum zugrundeliegenden Index auswirken können. Beispiele hierfür sind: Vermittlungs- und sonstige Transaktionskosten, Finanztransaktionssteuern oder Stempelgebühren sowie mögliche Unterschiede in der Besteuerung von Kapitalgewinnen oder Dividenden, die in dem jeweiligen zugrundeliegenden Index übernommen werden, sowie die tatsächliche Besteuerung von Kapitalgewinnen oder Dividenden in dem ETF. Die genaue Auswirkung dieser Kosten kann im Voraus nicht zuverlässig geschätzt werden, da sie von einer Vielzahl nicht-statischer Faktoren abhängt. Investoren sind gehalten, die geprüften Jahres- und ungeprüften Halbjahresberichte zu lesen, die weitere Informationen enthalten.

2. Der MSCI World ist ein globaler Aktienindex, der die Kursentwicklung von rund 1.600 Aktien aus 23 Industrieländern abbildet.